Wanneer u een auto van uw werkgever ter beschikking heeft gekregen, moet uw werkgever het voordeel wat u hiervan heeft als privépersoon bij uw salaris optellen (de zogenaamde bijtelling). Het voordeel wat u privé heeft wordt dus als loon gezien. Immers, wanneer u privé met dit voertuig rijdt, hoeft u geen eigen auto aan te schaffen en te onderhouden (lees hier wat een auto ongeveer kost). Door een fictief bedrag bij uw loon wordt opgeteld, wordt uw nettosalaris dus lager.

Verklaring geen privégebruik aanvragen

Echter, wanneer u per jaar niet meer dan 500 kilometer privé rijdt met het voertuig van uw werkgever, hoeft u uw werkgever géén bijtelling in te houden op uw salaris. Via de Verklaring geen privégebruik kunt u dit kenbaar maken bij uw werkgever en de Belastingdienst. Vanaf het moment dat u de ingevulde en getekende verklaring heeft ingeleverd zal uw werkgever geen bijtelling meer inhouden. Let op: dit kan niet met terugwerkende kracht! Een verklaring aanvragen kan hier.

Overtuigend bewijs

Wanneer u de verklaring geen privégebruik heeft ingeleverd dient u nog wel te bewijzen dat u niet meer dan 500 kilometer privé heeft gereden. De beste manier om dit te bewijzen is met een automatische rittenregistratie. Naast een rittenregistratie is uw agenda ook een belangrijk onderdeel van de bewijsvoering en alle andere zaken waaruit kan blijken dat u op een bepaald moment ergens met uw voertuig was. Zoals: tankbonnen, garagenota’s, parkeerbonnen etc. Bewaar daarom alles rondom uw auto en autokosten goed, de Belastingdienst kan hier ten allen tijde naar vragen!

Automatisch Rittenregistratie Bijhouden?

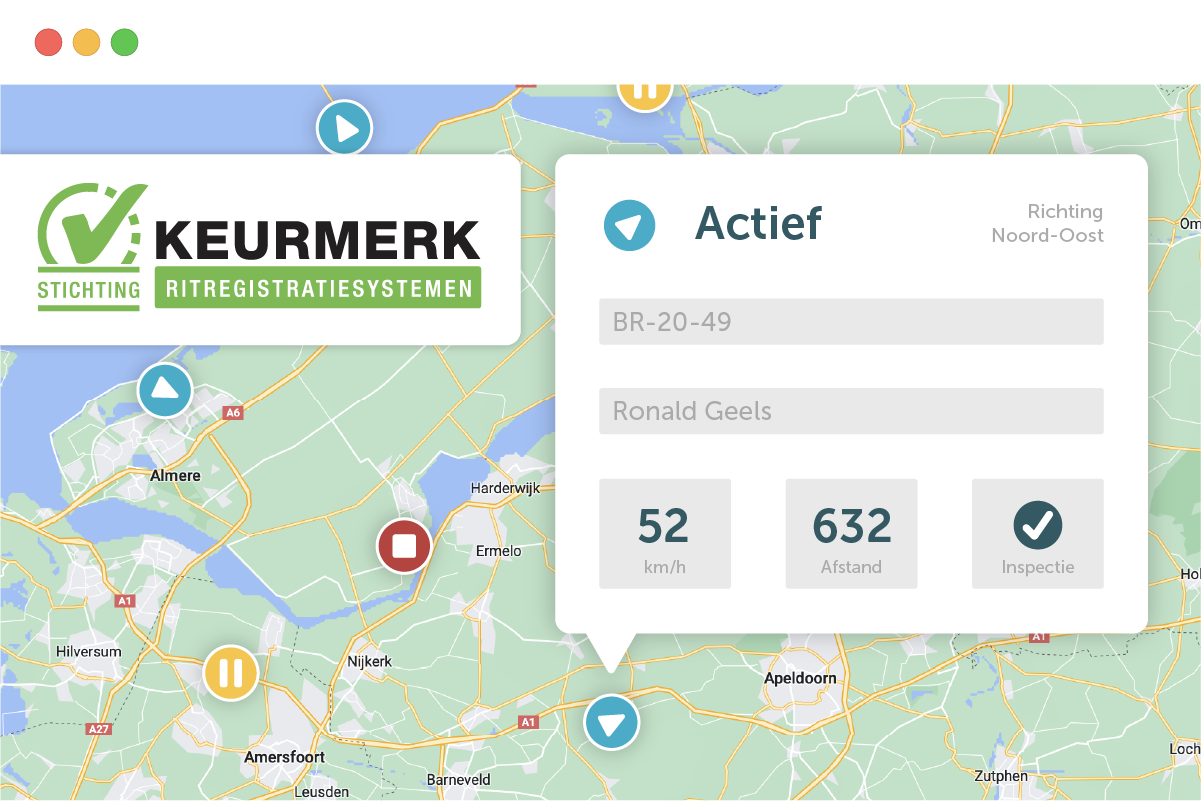

Met rittenregistratie van FleetGO heeft u altijd een geldig bewijsmiddel richten de fiscus. Zo voorkomt u hoge boetes en naheffingen.

Voorkom boetes en naheffingen!

- 100% Belastingproof!

- Ruim 8.000 tevreden klanten gingen u voor

- Maandelijks opzegbaar, u zit nergens aan vast

- Nieuwste generatie hardware

- Professionele installatie op locatie

- Keurmerk Ritregistratiesystemen

- 3 jaar garantie op locatie

- Inclusief gratis App (IOS & Android)

- Vanaf € 7,00 per maand!

‘Gebroken’ jaren of veranderingen gedurende het jaar

Het is belangrijk om te weten dat de grens van 500 kilometer geldt voor het kalenderjaar. Wanneer u niet het hele jaar een voertuig tot uw beschikking heeft gehad moet u de kilometers na rato berekenen en lineair extrapoleren. Heeft u bijvoorbeeld maar 6 maanden een auto van de zaak gehad en 300 kilometer gereden, dan zou u dus over 12 maanden 600 kilometer hebben gemaakt. In dit geval moet u dus gewoon bijtelling betalen over de maanden waarin u het voertuig tot uw beschikking heeft gehad!

U verandert van werkgever

Stel voor u verandert op 1 juli halverwege het jaar van werkgever. Werkgever A had u voor de maanden januari t/m juni een auto ter beschikking gesteld waarmee u in die 6 maanden 200 kilometer privé mee heeft gereden. Wanneer u deze lijn doortrekt zou u in totaal 400 kilometer privé rijden. Ruim onder de 500 kilometer dus. Bij werkgever A kon u dus de verklaring geen privégebruik inzetten. Bij werkgever B krijgt u vanaf 1 juli t/m 31 december ook een auto ter beschikking gesteld. U rijdt in deze periode 400 kilometer privé, wat neerkomt op een totaal kilometrage van 800 kilometer privé per jaar. Werkgever B is dus verplicht om bijtelling in te houden op uw salaris.

U krijgt een andere auto

Stel u rijdt in de periode van 1 januari tot 1 augustus met auto A 400 kilometer privé en u krijgt op 1 augustus een andere auto, auto B, waarmee u geen enkele privékilometer maakt. In dit geval moet uw werkgever voor beide auto’s bijtelling berekenen over de periode wanneer u het betreffende voertuig tot uw beschikking had! Immers, met auto A zou u over de 500 kilometergrens zijn gekomen voor het hele jaar en dus bent u ook voor het hele jaar bijtellingsplichtig. U kunt dus pas vanaf 1 januari in het daar op volgende jaar gebruik maken van de verklaring.

Geen recht op verklaring geen privégebruik

Wanneer achteraf blijkt dat u ten onrechte gebruik heeft gemaakt van de verklaring geen privégebruik, zal de Belastindienst een naheffingsaanslag opleggen. U zult dan alsnog de verschuldigde bijtelling moeten betalen voor de betreffende periode. De Belastingdienst is gerechtigd om 5 jaar terug te kijken. Heeft u de verklaring ten onrechte gebruikt doordat u toch meer dan 500 privékilometers heeft gemaakt dan kan de inspecteur een boete opleggen van €3.936. Wanneer u een onjuiste bewijsvoering heeft of uw kilometerregistratie onjuist is, bedraagt de boete maximaal €4.920.

Ga voor meer informatie naar de website van de Belastingdienst.

Bereken uw bijtelling eenvoudig met onze calculator

Benieuwd naar hoeveel bijtelling u moet betalen? We hebben een calculator ontwikkeld waarmee u aan de hand van uw kenteken de bijtelling kan berekenen.

Voor bestelauto’s gelden soms bijzondere regelingen. Informeer daarom eerst bij uw werkgever.

Update: februari 2024. Aan de teksten kunnen geen rechten worden ontleend, laat u daarom altijd adviseren door een financieel specialist.